Каждый год все налогоплательщики обязаны внести свои декларации по налогу на доходы физических лиц (6-НДФЛ) в установленные сроки. Этот процесс не только обязателен для всех граждан, получающих доходы, но и является важным шагом для подтверждения своей финансовой деятельности и участия в формировании бюджета страны. Сроки сдачи деклараций, правила заполнения и требуемые документы являются основными аспектами, которые каждый налогоплательщик должен учитывать.

Соблюдение срока предоставления налоговой декларации 6-НДФЛ — одно из важных условий, которое требуется выполнить для избежания наказания или штрафов со стороны налоговых органов. Кстати, данная декларация необходима не только для сообщения о доходах, но и для учета всех возможных вычетов, что позволяет грамотно организовать финансовые потоки и получить максимальную выгоду от участия в налоговой системе. Ведь несоблюдение срока может повлечь за собой не только штрафные санкции, но и проблемы с доказательством легальности своих доходов и иных финансовых операций.

На сегодняшний день установлены четкие правила налоговой декларации 6-НДФЛ и требования к ее заполнению. Помимо самой декларации, необходимо предоставить определенные документы, подтверждающие доходы и вычеты. Такие документы могут быть связаны с трудовой деятельностью, предоставленными услугами или сделками с недвижимостью. Они должны быть оформлены правильно, без ошибок и достоверно отражать действительность финансовых операций. Важно помнить, что налоговая декларация является официальным документом, который будет использоваться в случае проверки деятельности налогоплательщика.

Приложение № 1 к расчету налога на доходы физических лиц

Структура приложения № 1

Приложение № 1 состоит из нескольких разделов, каждый из которых содержит определенные данные о доходах и вычетах налогоплательщика. Все разделы таблицы заполняются в соответствии с требованиями налогового законодательства и содержат следующую информацию:

| Раздел | Описание |

|---|---|

| Общая информация | В этом разделе указываются общие сведения о налогоплательщике, такие как ФИО, ИНН и другие персональные данные. |

| Доходы по основному месту работы | В данном разделе указываются все доходы, полученные налогоплательщиком по основному месту работы за отчетный период. |

| Доходы по дополнительным местам работы | В этом разделе указываются все доходы, полученные налогоплательщиком по дополнительным местам работы за отчетный период. |

| Доходы от предпринимательской деятельности | В данном разделе указываются все доходы, полученные налогоплательщиком от предпринимательской деятельности за отчетный период. |

| Доходы от сдачи имущества в аренду | В этом разделе указываются все доходы, полученные налогоплательщиком от сдачи имущества в аренду за отчетный период. |

| Доходы от продажи ценных бумаг | В данном разделе указываются все доходы, полученные налогоплательщиком от продажи ценных бумаг за отчетный период. |

| Вычеты | В этом разделе указываются все вычеты, на которые имеет право налогоплательщик согласно действующему законодательству. |

При заполнении приложения № 1 необходимо внимательно ознакомиться с требованиями налогового законодательства и правильно указать все данные о доходах и вычетах. Неправильное заполнение приложения может привести к ошибочному расчету налоговой базы и суммы налога, что может повлечь за собой негативные последствия для налогоплательщика.

Какие данные необходимо включить в расчет 6-НДФЛ за 2025 год

В данном разделе рассмотрим, какие данные требуется указать при заполнении расчета 6-НДФЛ за отчетный период 2025 года. Расчет 6-НДФЛ представляет собой документ, который содержит информацию о доходах и налогах, удержанных с граждан в течение года. Ниже приведена таблица, в которой представлены основные данные, которые необходимо включить в расчет 6-НДФЛ за 2025 год.

Таблица: основные данные для расчета 6-НДФЛ за 2025 год

| № п/п | Наименование | Описание |

|---|---|---|

| 1 | Фамилия, имя, отчество | Полные данные ФИО налогоплательщика |

| 2 | ИНН | Идентификационный номер налогоплательщика |

| 3 | Дата рождения | Дата рождения налогоплательщика |

| 4 | Заработная плата | Сумма денежных средств, полученных налогоплательщиком за отчетный период в виде заработной платы |

| 5 | Прочие доходы | Сумма дополнительных доходов, полученных налогоплательщиком за отчетный период (например, сумма процентов по вкладам, дивидендов и т.п.) |

| 6 | Налоговые вычеты | Сумма налоговых вычетов, на которую имеет право налогоплательщик (например, налоговый вычет на детей, налоговый вычет на обучение и т.п.) |

| 7 | Итоговая сумма налога | Сумма налога, подлежащая уплате или возврату налогоплательщику после учета всех доходов и вычетов |

Данные, указанные в таблице, являются основными и обязательными для заполнения в расчете 6-НДФЛ за 2025 год. Важно указывать все данные точно и без ошибок, чтобы избежать возможных проблем при сдаче декларации.

Оформление необходимых документов для предоставления расчета 6-НДФЛ за 2025 год

В данном разделе рассматривается процесс подготовки и составления необходимых документов для предоставления расчета 6-НДФЛ за 2025 год. Для правильной оформления и сдачи данного документа требуется следовать определенным правилам и указаниям.

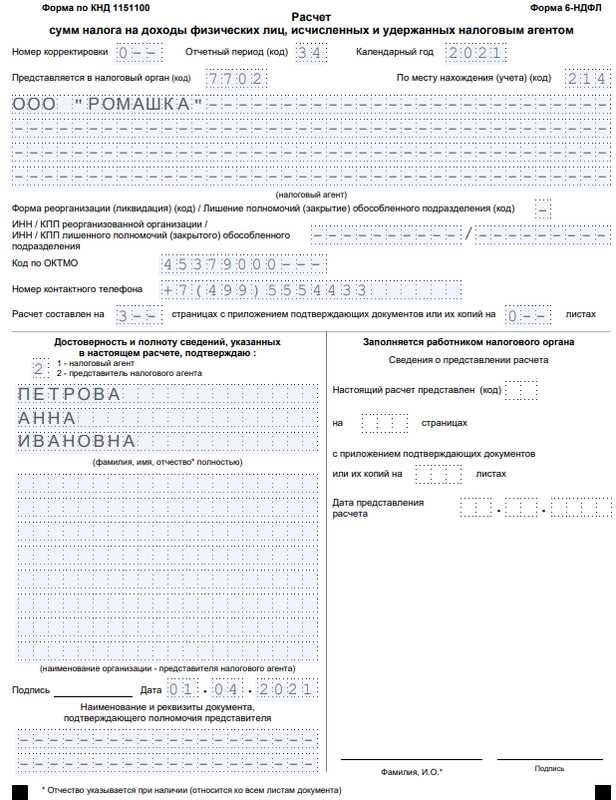

Важно составить титульный лист расчета 6-НДФЛ, на котором должны быть указаны все необходимые сведения о налогоплательщике, включая ФИО, ИНН и другую информацию, подтверждающую его личность. Кроме того, в титульном листе должна быть указана информация о годе, за который предоставляется расчет, а также об отчетном периоде.

Далее следует приложение № 1 к расчету 6-НДФЛ, в котором указываются все доходы, подлежащие обложению данной налоговой ставкой. В приложении необходимо указать виды доходов, суммы доходов, а также информацию об источнике получения дохода. Данное приложение важно для полного и точного расчета налога.

При составлении расчета 6-НДФЛ за 2025 год необходимо учесть все финансовые операции, произведенные в течение данного отчетного периода. В расчете следует указывать все доходы, полученные от различных источников, такие как заработная плата, проценты по вкладам, роялти и другие.

Обратите внимание на то, что расчет 6-НДФЛ должен быть подписан налогоплательщиком и засвидетельствован печатью организации (если применимо). Следует также убедиться в правильности заполнения всех данных и необходимых сведений, чтобы избежать возможных ошибок и последующих проблем с оформлением налогового документа.