Когда наступает время подачи налоговой отчётности, каждый гражданин или организация оказывается в сложной ситуации. Ведь необходимо не только правильно заполнить документы, но и соблюсти все сроки и условия, установленные законодательством.

Именно поэтому знание особенностей налогового периода является важным фактором для успешного выполнения всех налоговых обязательств. В этом разделе мы рассмотрим один из таких периодов — период №107.

Период №107 — это определённый отрезок времени, в течение которого граждане и юридические лица обязаны представить налоговую отчётность в Налоговую службу. Он имеет свои собственные особенности, сроки и требования, которые необходимо учесть при выполнении налоговых обязательств.

В данной статье мы рассмотрим даты сроков подачи документов, а также подробнее остановимся на особенностях налогового периода №107. Знание этих особенностей поможет вам представить отчётность вовремя и избежать возможных штрафов и проблем с налоговой.

Поправки в приказ № 107н

В данном разделе рассматриваются поправки, которые были внесены в приказ № 107н, касающиеся налогового периода и связанных с ним дат и сроков.

Изменения в сроках и датах

Согласно поправкам к приказу № 107н, были внесены изменения в сроках и датах, связанных с налоговым периодом. Теперь у налогоплательщиков есть возможность сдавать декларацию и выплачивать налоги не только в установленные ранее даты, но и в новые сроки, которые предусмотрены поправками.

Для уточнения новых сроков и дат необходимо обратиться к самому приказу № 107н, где подробно описаны новые сроки и даты, а также особенности и требования к проведению налоговых операций.

Обязательные действия

С учетом внесенных изменений в приказ № 107н, налогоплательщики обязаны следить за актуальными сроками и датами, чтобы своевременно сдать декларацию и выплатить налоги. В случае просрочки или неправильного указания даты, могут возникнуть негативные последствия, такие как штрафы или проблемы с налоговыми органами.

Для удобства налогоплательщиков, Минфин предоставляет возможность проверить актуальные сроки и даты внесения декларации и уплаты налогов на официальном сайте налоговой службы.

- Проверьте актуальные сроки и даты на официальном сайте налоговой службы.

- Уточните новые сроки и даты, установленные поправками к приказу № 107н.

- Сдайте декларацию и выполните все необходимые налоговые операции в указанные сроки и даты.

- Избегайте ошибок при указании даты, чтобы избежать негативных последствий.

Соблюдение актуальных сроков и дат, установленных внесенными поправками, является обязательным для всех налогоплательщиков. Нарушение этих сроков может привести к серьезным проблемам с налоговыми органами, поэтому важно внимательно отслеживать изменения и своевременно сдавать декларацию и уплачивать налоги.

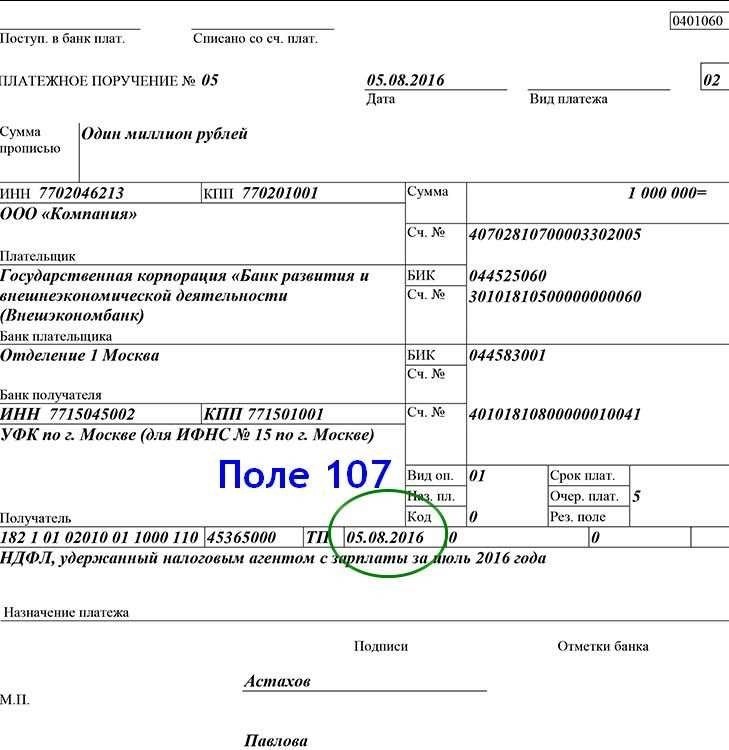

Образец платежки-уведомления на НДФЛ

В этом разделе мы предоставим вам образец платежки-уведомления на налог на доходы физических лиц (НДФЛ). Этот образец поможет вам правильно заполнить платежку и совершить оплату налога в установленные сроки.

Зачем нужна платежка-уведомление на НДФЛ?

Платежка-уведомление на НДФЛ является основным документом для уплаты этого налога. В ней указываются все необходимые данные, такие как сумма налога, период, за который производится уплата, а также реквизиты налогоплательщика.

Правильное заполнение платежки-уведомления на НДФЛ необходимо для того, чтобы избежать ошибок при оплате налога и связанных с этим проблем с налоговыми органами. Ошибки в платежке могут привести к неправильному начислению и уплате налога, что может повлечь за собой штрафные санкции или дополнительные проверки со стороны налоговых органов.

Ниже приведен образец платежки-уведомления на НДФЛ:

[Вставить изображение образца платежки-уведомления на НДФЛ]

При заполнении платежки необходимо точно указать все данные, предоставленные вам налоговым органом. В случае ошибки или неправильного заполнения, рекомендуется связаться с налоговым органом для получения дополнительной информации и исправления ошибки.

Расчет и уплата налога: какие данные нужно указывать?

При подготовке к уплате налогов важно правильно заполнить все необходимые графы и поля. Неправильное указание данных может привести к задержке в рассмотрении документов или даже неправильному расчету суммы налога.

В первую очередь, необходимо указать свои персональные данные, такие как ФИО, ИНН и адрес проживания. Эти данные позволят идентифицировать плательщика и связать его с конкретной уплачиваемой суммой.

Также следует обратить внимание на правильное указание суммы дохода, по которому рассчитывается налог. Это может быть заработная плата, доходы от предпринимательской деятельности или другие источники дохода.

Важно не забыть указать номера счетов, на которые будет производиться перечисление налоговой суммы. Это счета в банке или иные электронные платежные системы, через которые можно осуществить перевод.

Наличие всех необходимых данных и их правильность являются ключевыми моментами при подготовке и уплате налогов. Тщательно проверьте все указанные данные перед отправкой документов, чтобы избежать ошибок и упростить процесс обработки ваших платежей.

11. Оплата налога и уведомление об оплате

Одной из ключевых задач при оплате налога является точное указание даты, чтобы избежать возможных ошибок. В случае неправильной даты оплаты налога, нужно принять меры по исправлению ошибки. Это может включать в себя обращение в налоговую службу или использование специальных процедур корректировки.

Приказ № 107н предусматривает возможность внесения поправок, которые могут коснуться как сроков, так и способов оплаты налога. Для того чтобы быть в курсе всех изменений и обновлений, рекомендуется ознакомиться с последними изменениями и поправками в приказе.

| № | Образец платежки-уведомления на НДФЛ |

|---|---|

| 1 | 12345678901234567890 |

| 2 | 09876543210987654321 |

Чтобы правильно произвести оплату налога, необходимо быть в курсе различных кодов, которые могут быть использованы в этом процессе. КБК (код бюджетной классификации) и ОКТМО (Общероссийский классификатор территорий муниципальных образований) являются основными кодами, которые обеспечивают правильное направление средств и учет оплаты налога.